Už nějaký čas jste nečetli nic z amerického konzervativního portálu ZeroHedge. Je třeba to napravit. Zejména když jde o artikl, který vám mainstream nikdy nenabídne. Kosa ano.Zejména když jde o původní analytický materiál holandské Rabobank. Třeba tohle:

The US Oil Boycott Of Russia Will Push The Eurozone Into A Recession

podle překladače

Americký ropný bojkot Ruska dotlačí eurozónu do recese

Převzato od Maartje Wijffelaars, Elwina de Groota a Erika-Jana van Harna z Rabobank

souhrn

- V úterý večer se lídři EU dohodli na zákazu veškerého dovozu ruské ropy z moře

- Zákaz, uprostřed již tak vysoké inflace a intenzivního tlaku v dodavatelském řetězci, uvrhne eurozónu do recese; to potvrzuje naše názory vyjádřené na začátku tohoto roku

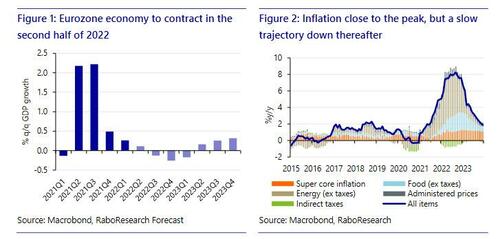

- Očekáváme, že ekonomika eurozóny vstoupí do recese koncem roku 2022/začátkem roku 2023

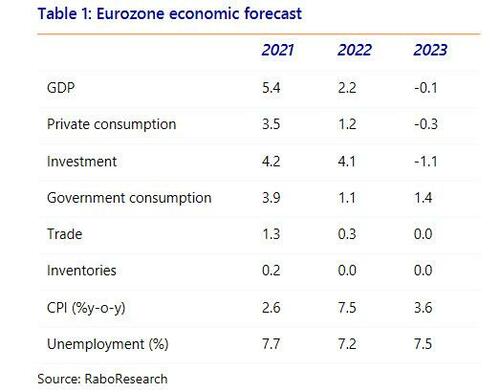

- S pomocí přenosových efektů stále očekáváme, že ekonomika eurozóny poroste v roce 2022 o 2,2 %, ale v roce 2023 se sníží o 0,1 %.

- Zákaz nepovede k trvalému nedostatku energie, ale bude chvíli trvat, než bude nahrazen dovoz ruské ropy a ceny ropy budou téměř jistě růst

- Naše prognóza podléhá určité nejistotě, zejména pokud jde o načasování a hloubku recese. Ale co je důležité, připravuje se zpomalení a ani ECB, ani vlády tomu nemohou zabránit

Vedoucí představitelé EU souhlasí se zákazem dovozu ropy z moře

V úterý večer se lídři EU dohodli na zákazu veškerého dovozu ruské ropy z moře. Šestý sankční balíček včetně podrobností musí být ještě oficiálně podepsán, ale na základě dřívějších prohlášení má být dovoz ruské ropy prostřednictvím námořních zásilek od konce letošního roku zakázán. Zákaz dovozu ropných produktů po moři by pak měl vstoupit v platnost zhruba o dva měsíce později. Pro dovoz potrubím se uděluje „dočasná“ výjimka, aby se vyhovělo obavám o energetickou bezpečnost Maďarska, Slovenska a České republiky. Vezmeme-li v úvahu, že Německo a Polsko uvedly, že omezí dovoz ruské ropy bez ohledu na výjimku, současná dohoda ve skutečnosti znamená, že asi 90 % dovozu ropy z Ruska bude do konce roku postupně ukončeno – což představuje přibližně jednu čtvrtinu celkového ročního dovozu ropy do EU v posledních letech. Dosud nebylo dohodnuto, jak dlouho výluka ropovodné ropy potrvá. Důležité je, že balíček bude rovněž obsahovat ustanovení o omezení reexportu ruské ropy přicházející ropovodem a ropných produktů na bázi ruské ropy.

Ekonomika eurozóny kvůli energetické krizi klesá

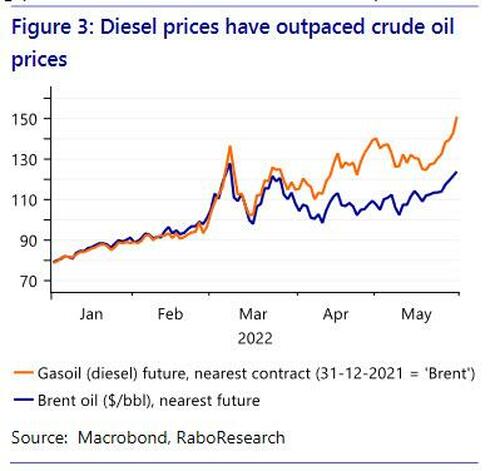

Ropný bojkot nás tlačí ke snížení naší prognózy. Toto riziko jsme již zdůrazňovali v předchozích výzkumných poznámkách. Očekáváme, že eurozóna vstoupí na konci tohoto roku do recese (obr. 1). V kombinaci s přenosovými efekty ze silné druhé poloviny roku 2021 to znamená, že ekonomika má v roce 2022 stále růst, ale v roce 2023 se má snížit. V roce 2022 jsme zaznamenali růst o 2,2 % a v roce 2023 -0,1 % srovnání s , respektive 2,9 % a 1,5 % v naší předchozí prognóze. Nedávno jsme již zvýšili náš výhled inflace na 7,5 % v tomto roce a na 3,6 % v příštím roce na základě našeho očekávání ruského ropného embarga.

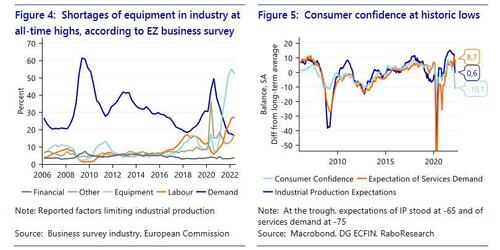

Ropné embargo podpoří ceny neruské ropy

Podle našeho názoru ruské ropné embargo nepovede k velkému trvalému nedostatku energie. Úpravy si však pravděpodobně vyžádají čas a jistě podpoří ceny ropy i rafinovaných ropných produktů. Ve skutečnosti se již dnes ráno ceny ropy a rafinovaných ropných produktů, jako je nafta, posunuly výše (obrázek 3). Právě ceny rafinovaných ropných produktů nejvíce pociťují domácnosti a dopravci a tato cena ve skutečnosti již zaznamenala mnohem prudší nárůst než ropa od ruské invaze. Hnacími faktory tzv. crack spreadu byla doposud kapacitní omezení v rafinériích po celém světě a menší dovoz z Ruska. Pro tuto chvíli budou lockdowny v Číně i nadále omezovat cenu ropy, ale jakmile budou omezení v Číně zrušena, předpokládáme, že cena ropy by mohla vyvrcholit na více než 170 USD za barel – jak lze číst v analýzách scénáře zákazu ropy. provedli dříve.

Recese zasáhne, jakmile po znovuotevření podpora odezní

V prvním čtvrtletí roku ekonomika eurozóny stále dokázala růst , s 0,3 % q/q – revidováno směrem nahoru z 0,2 % q/q. Očekáváme také, že se číslo růstu v aktuálním čtvrtletí udrží těsně nad nulovou hranicí , a to díky (i) velkému znovuotevření ekonomiky, (ii) podnikům, které se stále propracovávají přes nevyřízené položky, (iii) poměrně silné pracovní síle. trhy v mnoha členských státech a iv) nadměrné úspory, které domácnostem umožňují absorbovat část režimu vyšších cen.

Přesuneme-li se do třetího čtvrtletí, turistický ruch bude pravděpodobně těžit ze zdánlivě nezastavitelného úsilí mnohých vyrazit na dovolenou. však bude stále obtížnější pokračovat v dosahování kladných čísel růstu, protože oživení znovuotevření slábne při velmi vysoké inflaci a nedostatku vybavení . Podle našeho názoru vládní podpora, která již narůstá v celém bloku, zmírní určité inflační tlaky, což by mělo podpořit ekonomický růst o několik desetinných míst. Poklesu ale nezabrání. Ve skutečnosti máme co do činění s krizí vyvolanou nabídkovým šokem a nabídkový šok jednoduše nevyřešíte zvýšením poptávky . Ve skutečnosti by široká podpora mohla dokonce dosáhnout opaku, protože by mohla podpořit poptávku, pro kterou je nabídka příliš omezená.

Mezitím v současné době předpokládáme, že Čína bude pokračovat ve své politice nulové tolerance covidu, přičemž střídavé blokády nadále vyvíjejí tlak na globální dodavatelské řetězce. V našich projekcích zohledňujeme, že potrvá až do posledního čtvrtletí roku, než se tlaky v dodavatelském řetězci způsobené Čínou podstatně zmírní. Poznamenáváme však, že znovuotevření Číny – i když postupné – také přispěje k vyšším cenám energetických komodit a kovů, protože čínská poptávka po těchto komoditách poroste.

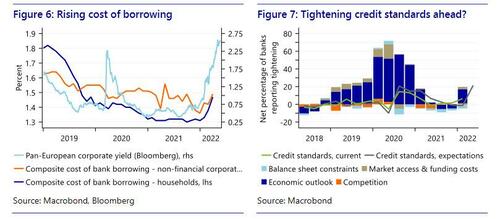

Narušení dodavatelského řetězce a rostoucí ceny vstupů poškozují výrobu

Z hlediska nabídky bude nedostatek vstupů a zařízení pravděpodobně i nadále brzdit průmyslovou výrobu v nadcházejících čtvrtletích , stejně jako zvýšené ceny vstupů do té míry, že je nebude možné plně přenést na zákazníky. V posledních měsících byla výroba energeticky náročných produktů v EU, jako jsou hnojiva, papír a stavební materiály, již omezena kvůli zvýšeným cenám energií. Mezitím podniky v průzkumech hlásí prodlužující se dodací lhůty a zaznamenávají nedostatek vybavení (obrázek 4). Důležitými zdroji narušení dodavatelského řetězce jsou karantény v Číně a válka na Ukrajině . Očekáváme, že dodávky vstupů z Číny budou po větší část roku i nadále omezovány, zároveň nepředpokládáme konec války ani snížení cen energií – pokud jde o cenu energie, ve skutečnosti je tomu naopak. Viz ropa, jak bylo vysvětleno.

Pozitivní je, že cena zemního plynu v posledních týdnech klesla a je téměř zpět na své předválečné úrovni, což by mělo vyvinout určitý tlak na snížení cenové inflace energií a podpořit energeticky náročnou výrobu v eurozóně. To znamená, že v historickém kontextu zůstává velmi vysoká a má potenciál opět trendovat výše.

Inflace a nejistota poškozují poptávku

Z pohledu poptávky očekáváme, že prudký a přetrvávající růst cen a rostoucí nejistota (obr. 5) pomalu „zabijí“ schopnost a ochotu domácností ke spotřebě. I když dodatečné úspory na evropských bankovních účtech nashromážděné během pandemie (asi 5 % ročního HDP) pomohou absorbovat vyšší ceny, pokles spotřeby je podle našeho názoru samozřejmý. jak velikost inflace, tak skutečnost, že úspory jsou nerovnoměrně rozděleny mezi domácnosti – s dekumulací úspor mezi nízkopříjmovými domácnostmi. Předpokládáme, že spotřebitelské výdaje se na několik čtvrtletí sníží, počínaje třetím čtvrtletím tohoto roku. Obvykle nějakou dobu trvá, než se vyšší inflace a nejistota promítnou do nižšího růstu spotřeby, i když velikost obojího by mohla ve srovnání s historií věci urychlit jen málo. Také věříme, že vyšší vstupní náklady a zvýšený pesimismus ohledně výhledu nakonec sníží schopnost a ochotu podniků investovat, vytvářet pracovní místa a zvyšovat mzdy.

Kromě toho se očekává, že postupem času budou klesat i rostoucí náklady na financování. Přestože ECB dosud sazby stále nezvýšila, očekáváme, že v červenci zahájí cyklus zpřísňování a do konce roku vrátí sazbu vkladové facility zpět na +0,25 %. Vývoj na trhu od začátku roku již vedl ke značnému zpřísnění finančních podmínek ; Přispěly k tomu výnosy bezrizikových státních dluhopisů, termínované a inflační rizikové prémie a také firemní rizikové prémie. I když by se dalo tvrdit, že sazby – jak na krátkém, tak na dlouhém konci spektra splatnosti – nedrží krok se skutečnými mírami inflace, skutečnost, že převážná část nárůstu inflace je způsobena zhoršením obchodu, znamená, že je nelze srovnávat. Výrazný nárůst výnosů dlouhodobých dluhopisů, i když jsou korigovány o vyšší zlomové míry inflace od konce dubna, podtrhuje prostředí vyšších úrokových sazeb. Spolu s přetrvávající nejistotou ohledně výhledu to vede také ke zpřísnění úvěrových podmínek bank, a to z hlediska vyšších výpůjčních nákladů i zpřísnění úvěrových podmínek.

Zatímco vyšší inflace a nedostatek nabídky zůstávají hlavními hybateli ekonomického zpomalení, zpřísnění finančních podmínek pravděpodobně přispěje k „urychlení“ hospodářského zpomalení v průběhu času.

Poptávka po práci na smlouvu

V nadcházejících měsících, kdy se poptávka ochladí a pesimismus mezi podniky naroste, budeme pravděpodobně nejprve svědky snížení počtu volných pracovních míst. Skutečná kontrakce odpracovaných hodin pak bude následovat až dále. Do jaké míry to povede k propouštění a vyšší nezaměstnanosti, však není jisté. Režimy zkrácené pracovní doby zavedené během pandemie velmi pravděpodobně omezí rušení oficiálních pracovních míst a nárůst nezaměstnanosti – a tím i ztráty příjmů. Přesto se domníváme, že hospodářský růst a nezaměstnanost nejsou zcela propojeny, a proto předpokládáme, že nezaměstnanost vzroste z letošních 7,2 % na 7,5 % v roce 2023 a 7,8 % v roce 2024 – ve srovnání s 8,6 % na vrcholu pandemie . Mezitím předpokládáme, že mzdy letos porostou v průměru o 2,5 % a příští rok o 3 %. To je zjevně zlepšení oproti růstu kolektivních smluv o mzdách o 1,5 % v loňském roce, ale k udržení kroku s inflací to z velké části nestačí. tedy budou výrazně snižovat, což podtrhuje náš názor na další snižování spotřeby.

Rizika prognózy jsou vyvážená

Znovu se ocitáme v nejisté době. Předpovídání recese a její načasování je plné rizik. Zatímco směr cesty je nám jasný, hloubka krize je méně zřejmá. Vztah mezi inflací, nejistotou a růstem HDP není pevně stanoven – může být buď více či méně intenzivní, než v současnosti předpokládáme. Dalšími důležitými zdroji nejistoty jsou načasování a dopad znovuotevření Číny a vládní podpora v eurozóně.

A konečně, v současné době vnímáme pouze riziko, že EU v krátkodobém horizontu zastaví dovoz ruského plynu nebo že Rusko náhle úplně zastaví vývoz plynu do EU na vlastní účet. Rusko již samozřejmě zastavilo dodávky plynu několika menším zákazníkům včetně Finska a konkrétním poskytovatelům v Německu a Nizozemsku. Přesto by to pro ni byla skutečná finanční rána, pokud by zcela odřízla velké země, jako je například Itálie a Německo. Přesto se v posledních měsících stalo více nepředvídaných věcí a jak sankce EU, tak ruská protiopatření jsou zjevně pohyblivým cílem. Proto pozorně sledujeme vývoj. V každém případě, i když nedávné zastavení toků plynu pravděpodobně způsobí určitý cenový efekt již v zasažených zemích, důsledky náhlého úplného zastavení toků ruského plynu do EU by byly mnohem větší.

Celkově tedy považujeme rizika naší prognózy spíše za vyrovnaná. Důležité je, že se připravuje zpomalení a ECB ani vlády tomu nemohou zabránit.

Takhle to vidí analytici holandské Rabobank. Od kterých to převzal portál ZeroHedge. Na té analýze se mi líbí především důsledný odstup od jakýchkoliv politických názorů. Tohle hledám a preferuji! Protože jen tak si lze udělat konečný a věrohodný názor. Zajímalo by mne, jestli podobné materiály někdo čte v Bruselu. Nebo alespoň v úřadu holandského premiera Ruteho. Silně pochybuji.

Ta analýza má jeden drobný „nedostatek! Některá čísla popisují holandskou ekonomiku. Ale jinak z mého pohledu – paráda. A opět, ani se nezkouším ptát, proč si tohle nepřečtete na mainstreamu….

Buďte první kdo přidá komentář